Pedagogům, kteří vyučují či chtějí vyučovat osobní finance a rádi by si prohloubili svoji kvalifikaci, nabízíme dva kurzy akreditované Ministerstvem školství, mládeže a tělovýchovy jako kurzy dalšího vzdělávání pedagogických pracovníků (DVPP).

Kurz 1. Osobní finance: Jednoduché zásady každý hravě zvládne

Kurz 2. Osobní finance: Životem nahoru a dolů

Oba kurzy vycházejí a navazují na originální materiály, které jsme publikovali jako náš autorský vklad při přípravě stránek finančního vzdělávání České bankovní asociace (www.financnivzdelavani.cz). Ať již v sekci „Účelový pilíř“, nebo u pracovních listů pro výuku na základních školách.

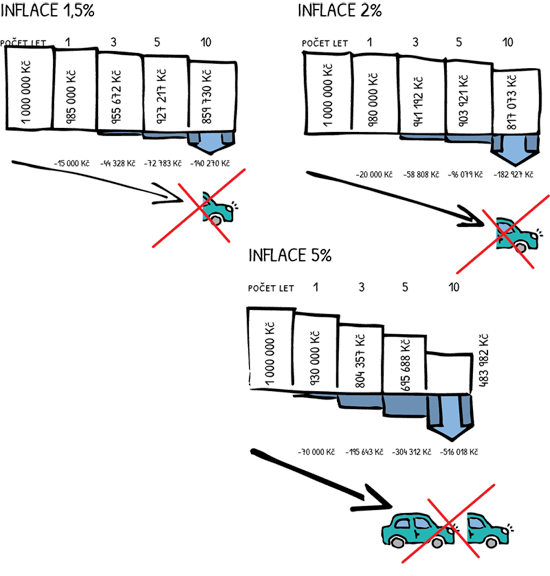

Kurz 1. Osobní finance: Jednoduché zásady každý hravě zvládne

obrázek je z Pracovních listů, které v kurzu využíváme

Školení jsou postavena tak, aby jejich frekventanti mohli nabyté znalosti ihned použít k výuce. Nejde tedy o mentorování ekonomických pouček, pseudoodborné bazírování na výkladu zkratky RPSN nebo matematické hrátky se složeným úročením podobně jako v jiných kurzech. Naopak, v kurzu č. 1 překládáme jednoduché zásady, použitelné přímo pro žáky základních nebo středních škol (úroveň výkladu je odstupňována). Učitelé rovněž dostanou několik pracovních listů, nápadů na grafické ztvárnění kurzů apod. Pojetí je podobné jako u našeho úspěšného vzdělávacího projektu INVESTOVÁNÍ HROU. Informace o něm naleznete i na www.investovanihrou.cz a reference zde.

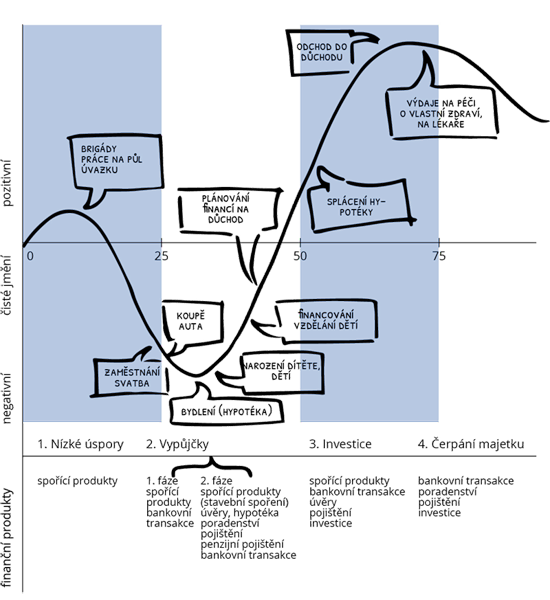

Kurz 2. Osobní finance: Životem nahoru a dolů

obrázek je z Pracovních listů, které v kurzu využíváme

Kurz č. 2 představuje nadstavbu, popisující ekonomický životní cyklus jednotlivce a domácnosti. Představme si jednoduchou otázku: K čemu jsou půjčky, pokud nás všichni varují před zadlužováním? Jak se budou vyvíjet naše finance, aktiva a osobní bohatství podle životního a rodinného cyklu? Právě na podobné otázky dává náš kurz odpovědi. Kromě toho, že existují dobré a špatné půjčky, existují také v životě fáze zadlužování a fáze zvyšování osobního majetku. Život se zkrátka dělí na určité etapy. Zatímco u mladé rodiny je pochopitelné, že si bere hypotéku, u lidí před důchodem je to nesmírně riskantní krok. A jak je to s vývojem čistého osobního jmění? Kdy by se mělo obracet do kladných čísel a kdy by mělo být nejvyšší? Kdo je na tom finančně lépe? Ženatý/vdaná, svobodný/svobodná, rozvedený/rozvedená… Je to ve všech fázích života stejné, nebo je tomu v mládí a před penzí jinak? Na to odpovídá teorie o finančním životním cyklu. Všechna témata také vždy dokumentujeme na praktických příkladech včetně ukázek chybného rozhodování a „návodů“ na zdravé finanční chování.

Chcete-li se dozvědět více o aktuálních vypsaných termínech a cenách (liší se podle podmínek), kontaktujte nás nejlépe emailem institut@ipfp.cz.